Die Ergebnisse der EMI-Verkaufsstudie 2018.

- Seite 1

- Seite 2

Der HLK&K-Markt in der EMEA-Region 2018

Montag, 09.09.2019

Eurovent Market Intelligence (EMI), das europäische Büro für HLK&K-Marktstatistiken, hat jüngst die Ergebnisse seiner Verkaufsstudien 2018 für die Region Europa, Naher Osten und Afrika (EMEA) veröffentlicht, die auf den Daten zahlreicher Hersteller der Branche basieren.

Kältemaschinen

Der Markt für Kältemaschinen (reversibel oder nicht) verzeichnete 2018 in der Europäischen Union einen Umsatz von 2,2 Milliarden Euro bei einem Anstieg von 5 % der Geräte über 50 kW im Vergleich zum Vorjahr. Der Markt für Geräte mit niedriger Leistungsstufe unter 50 kW wird weiterhin von reversiblen Wärmepumpen dominiert und konzentriert sich hauptsächlich auf Frankreich, Deutschland und Italien mit insgesamt 228.000 verkauften Einheiten für diese drei Länder. Die gleichen drei Spitzenreiter finden wir auch bei den Geräten mit hohen Leistungen über 700 kW mit insgesamt 1.231 verkauften Einheiten.

Bei den verwendeten Kältemitteln wird der Markt nach wie vor weitgehend von R410A und R134a beherrscht; neue gemischte Kältemittel (wie R-513A) und HFO (wie R-1234ze), die im Vergleich zu 2017 rasant gewachsen sind, machen jedoch immer noch nur 1 % der in Europa verkauften Einheiten aus. Bei den luftgekühlten Geräten handelt es sich bei den Standardverdichtern im Allgemeinen um Scrollverdichter für Leistungen von bis zu 700 kW und um Schraubenverdichter für Leistungen darüber hinaus mit einem Kipppunkt ab 200 kW für sogenannte Inverter-Verdichter. Bei den wassergekühlten Einheiten liegt der Kipppunkt von Scrollverdichtern versus Schraubenverdichter bei 500 kW für Standardverdichter, wohingegen für Inverter-Verdichter der Markt erst bei 200 kW beginnt, und zwar etwa zu gleichen Anteilen für Schraubenverdichter und Magnetlagerverdichter.

Der Sektor IT-Kühlung

Der Markt für IT-Kühlung verzeichnete 2018 einen Umsatz von 427 Millionen Euro in der EMEA-Zone. Davon entfallen 58 % auf Computerraum-Klimaanlagen (auch CRAC für Computer Room Air Conditioners), 19 % auf Reihen- und Rackkühler, 10 % auf Klimaanlagen für die Telekommunikation (TLC mobiles) und 13 % auf Lüftungsanlagen (AHU). Die größten Märkte – in absteigender Reihenfolge – bilden hier Deutschland mit 63,1 Millionen Euro, das Vereinigte Königreich mit 53,2 Millionen Euro und Frankreich mit 32,1 Millionen Euro, gefolgt von Italien und Russland mit jeweils 24 Millionen Euro. In der Europäischen Union ging der Umsatz von CRAC- und RACK-Einheiten leicht zurück, während TLC- und AHU-Einheiten ein Wachstum von etwa 10 % verzeichnen konnten.

Für den Markt der Computerraum-Klimaanlagen sind zwei verschiedene Trends zu beobachten: Der erste betrifft einen stetigen Anstieg der Geräteanzahl über 150 kW für Kaltwassersätze (mehr als doppelt so hoch wie 2015), und der zweite ist ein Aufwärtstrend im Bereich der Direktverdampfer (DX), und zwar bei modulierenden Verdichtern. Paradoxerweise gibt es seit 2016 auch bei Einheiten mit indirektem Freikühlsystem einen Abwärtstrend, der sich mit der Konkurrenz durch die Verdampfungskühlung (Lüftungsanlagen) in diesem Segment erklären lässt.

Klimaanlagensysteme mit variablem Kältemittelstrom (VRF)

Der Markt für VRF-Außengeräte belief sich 2018 auf 216.135 verkaufte Einheiten in Europa, was ein Plus von 7 % gegenüber 2017 ergibt. Die wichtigsten Märkte in Europa – in absteigender Reihenfolge – bilden hier die Türkei (trotz des diesjährigen Rückgangs), Frankreich, Italien und Spanien mit insgesamt 108.744 Einheiten. Nordeuropa liegt mit nur 1.327 verkauften Einheiten im Jahr 2018 weit zurück. Den höchsten Zuwachs verzeichneten Portugal und Rumänien mit einem Wachstum von über 30 %, wohingegen der stärkste Abfall in Norwegen und Litauen mit einem Rückgang von etwa 30 % zu beobachten war.

Bei der Marktsegmentierung konnte ein Anstieg der VRF mit hohen Leistungen festgestellt werden. Hier sind die Umsätze von Einheiten über 50 kW von 11,2 % im Jahr 2017 auf 14,1 % im Jahr 2018 gestiegen. Dieser Trend geht mit einer Marktbeherrschung von Top-Flow-Einheiten einher, die etwa 60 % der verkauften Geräte ausmachen. Was Innenanlagen betrifft, bleibt der Markt weiterhin auf Kassettengeräte (42 %) ausgerichtet, gefolgt von Kanalgeräten (30 %) und Wandgeräten (21 %), auch wenn hier große Unterschiede zwischen den einzelnen Ländern bestehen.

Lüftungsanlagen mit Wärmerückgewinnung für den Heimbereich

Der Umsatz des europäischen Marktes betrug 2018 408,8 Millionen Euro, hinzu kommen 43,3 Millionen Euro für Norwegen und 8,68 Millionen Euro für die Schweiz. 29 % der europaweit verkauften Einheiten hatten einen Durchfluss unter 100 m3/h gegenüber 38 % mit einem Durchfluss über 250 m3/h. Unter den Energieklassen sticht die Klasse A mit 82 % der verkauften Einheiten deutlich hervor. Die Klasse A+ macht jedoch nach wie vor nur 5 % des Marktes aus. Bei der Art des Rekuperators sind große Unterschiede zwischen den Ländern zu beobachten. So besteht in Deutschland mehr als die Hälfte der Austauscher aus Keramik (kleine dezentrale alternierende Anlagen), in Norwegen herrschen mit 93 % Rotationswärmetauscher vor (bei extremer Kälte verhindern die Räder die Eisbildung, welche die Energieleistung beeinträchtigt), und in Frankreich sind 88 % der Einheiten mit Gegenstromwärmetauschern ausgestattet.

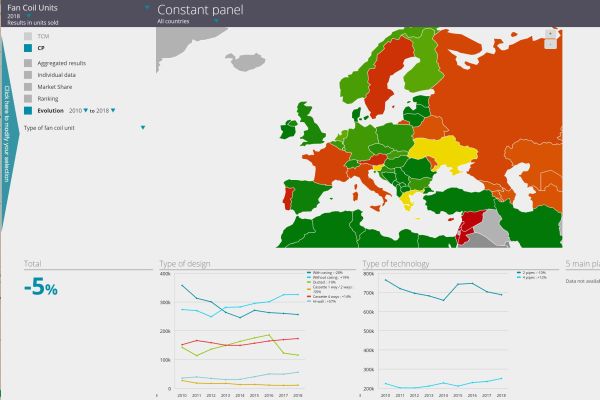

Gebläsekonvektoren

Der Markt für Gebläsekonvektoren in Europa blieb zwischen 2017 und 2018 weitgehend stabil bei rund 1,35 Millionen Einheiten. Dies ist zum Teil auf den starken Absatzrückgang in der Türkei (-24,9 %) und in geringerem Maße in Russland (-7,1 %) zurückzuführen. Im Gegensatz war in der EU28 ein Wachstum von 4,6 % zu beobachten, was sich hauptsächlich mit dem starken Zuwachs von 6,5 % in Spanien und 13,1 % im Vereinigten Königreich sowie dem stabilen Markt in Italien mit 2,4 % erklären lässt. In diesem Zusammenhang muss Portugal als das Land mit dem stärksten Wachstum in Europa genannt werden. Zwischen 2017 und 2018 wurde ein Plus von über 40 % verzeichnet, was etwa 15.900 Einheiten für 2018 ergibt. Die Typen von Gebläsekonvektoren mit den stärksten Umsatzbewegungen waren Kassetten-, Wand- sowie 4-Rohr-Systeme. Ihr starker Zuwachs konnte jedoch die Marktsegmentierung nicht umkehren, hier lagen weiterhin 2-Rohr-Systeme weit vorn (73 % der Modelle). Beim Design machen die Gebläsekonvektoren mit und ohne Gehäuse noch immer 30 % des Marktes aus, während sich die Modelle "Kassette" und "Kanal" den verbleibenden Markt teilen.